登录网上银行

个人银行

商业银行

登录网上银行

个人银行

商业银行

登录网上银行

商业银行

加州大学洛杉矶分校安德森预测中心与国泰银行最近确立合作关系并合制一系列经济报告,感谢阁下参阅这一系列的首份报告。在此,我们将论述美国与中国这两个全球最大经济体的当前状况与未来经济分析与观点。影响美中关系的原因包含政治、历史与社会因素;而在本系列报告中,我们将聚焦在阐明美中之间的潜在经济环境。

这份报告系列诞生于一个既令人振奋却又动荡的时刻。这是一个川普总统推行「美国优先」,而习近平主席又同时推行「中国梦」的时代。「美国优先」与「中国梦」在某方面相辅相成,却在其他方面相互抵触。两者最近一次的抵触发生在三月二十二日,当川普总统宣布将以美国贸易代表署第301节征收关税,以抵制中国目前某些贸易惯例,而中国则在四月一日在美国进口的128个项目上,将关率提高到25%作为回应。川普政权接着对中国至美国的500亿元出口征收关税,专门针对「中国梦」的未来科技发展优先事项,而中国则回应以类似幅度的拟议关税,专门针对「美国优先」议程的优先事项。

我们将在本报告中阐述此贸易紧张局势的经济基础、发生贸易战争的可能性,以及若发生战争将对两大经济体带来何种影响。我们首先基本列举双方正在进行的事项。接着,我们会介绍最重要的潜在冲突点的经济实况;贸易不平衡、技术转移与其各自对两国经济动机的影响。最后则以关于目前爆发持续贸易战争的可能性观察作为结论。

美中之间的贸易紧张两大来源包括:(1)两国之间相对较大的贸易不平衡,以及华盛顿方面认为此现象对美国会造成伤害,以及(2)中国政策在某些行业中要求合资企业,在某些产业中则要求外国技术转移,以交换进入中国这块辽阔且充满潜在利润的市场。

关于贸易平衡的政治言论皆聚焦在商品贸易,而非商品与服务。商品与服务生产、消费与交易为测量经济活动的常见且正确方法。然而我们将首先列举商品交易的资料,以便与本议题的公开辩论接轨。

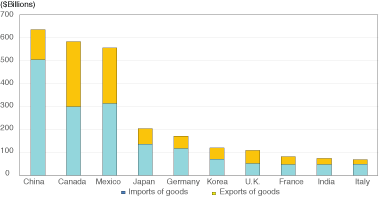

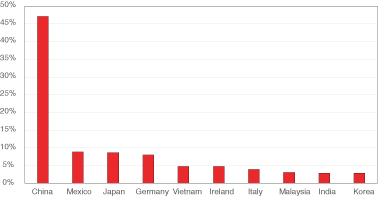

图表1显示了美国在2017年的十大商品进口(蓝色)及出口(黄色)贸易伙伴。美国最大的贸易伙伴是中国,总交易额达6,360 亿元,当中进口占5,060亿元,出口占1,300亿元。第二大贸易伙伴则为加拿大,商品进口为5,820亿元,出口则为2,820亿元。接下来则是另一个北美自由贸易协定会员国墨西哥,总交易额为5,570亿元,进口占3,140亿元,出口则为2,430亿元。美中之间的商品贸易不平衡与其他国家相比,很明显地相对较大。图表2则提供您另一种观看商品贸易不平衡的方式。该图表显示了按国家划分的商品贸易逆差百分比,除以美国2017年商品贸易逆差总额(7,960亿元)。美国与中国的贸易逆差为 3,750亿元,占美国总贸易逆差的47%,墨西哥与日本的 9% 居次,而与德国的逆差则为8%。

上述分析着重在商品贸易,忽略了一个重要贸易领域:服务。美国主要为服务生产者。美国有超过三分之二的国民生产总值是透过服务生产而产出,且其构成美国出口中的重要部分。例子包括:好莱坞电影发行与征收票房收入的国际版税、来自中国的观光客及在美国学校的中国学生、观光业与教育服务的出口,以及微软与高通公司向国外销售软体与授权智慧财产,以及上述服务的出口。上述例子仅是美国所出口众多服务的其中数项,且美国在此活动中从外国获得收入。

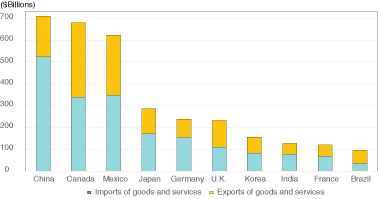

图表3显示了美国首十大贸易伙伴的商品与服务进口总额(蓝色)与出口(黄色)总额。在贸易不平衡方面,中国的3,370 亿元的逆差占据第一位,其次是墨西哥的690亿元、德国的680亿元以及日本的560亿元。请注意,若将商品与服务综合计算,则美国对加拿大的贸易额则拥有30亿元的顺差。

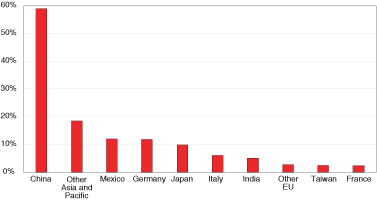

图表4显示了2017年商品与服务贸易逆差占美国商品与服务总贸易逆差(5,720亿元)的比例最高的首十个国家/地区,上述国家拥有最高商品与服务贸易逆差百分比。透过此计算方法,则中国占美国总贸易逆差额的59%。

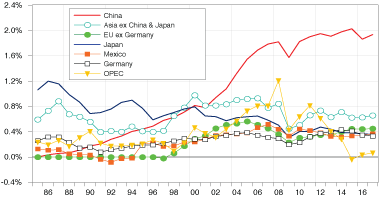

为了提供商品贸易部分的历史性观点,图表5显示了1985年到2017年之间,部分国家与美国GDP间的贸易逆差。我们可以很明显地看到与中国的贸易逆差(红线)自2001年中国加入世界贸易组织起便稳定增加。

有些人可能还记得,在八零年代时美国与日本之间也曾存在过类似的贸易紧张。为加以比较(图表5),日本与美国的贸易顺差在1986年达到美国GDP的1.2%的最高峰,尚且低于目前与中国的1.9%。

也有人认为这种目前深受华盛顿当局喜爱的对等贸易逆差计算方式,可能无法真正反映与中国之间的经济关系;由于中国进口大量的元件与中间产品,在组装之后转而再次出口至美国。最普遍的例子就是Apple iPhone1。估计在一支 iPhone 7的220元成本中,组装成本仅占5元。如果我们假设所有组装工作都在中国完成,且所有iPhone的元件都是从其他国家进口,则使用转移价格为220元的已组装iPhone单纯当作中国对美国的出口,进而宣称与中国贸易的更大逆差数字,此举是不适当的。但是,由于中国境内拥有349家Apple供应商,因此这个例子中的数字可能有些夸大了2。Koopman、Wang与Wei(2012)3估计在中国成为世界贸易组织会员国前,中国制造的输出,其国内含量份额约为 50%,且目前已上升到接近60%。尽管如此,将此分析放置在现代世界复杂的全球供应链背景中加以思考,就会显出其重要性。任何特定关税成本的降低,都将取决于该关率实施于供应练中的哪一部分,以及供应链在世界经济中的何处运作。

若我们将一个国家中所有商品进口与出口和世界其他国家进行汇整的话,身为世界工厂的中国,在2017年对比世界其他国家拥有最高的商品贸易顺差,金额高达4,940亿元,其次才是德国的3,010亿元。从另一方面来说,美国则是全球商品贸易逆差最高的国家,金额为7,530亿元。

经济学入门课程告诉我们,自由贸易对于参与的国家好处多多,因为这一块经济大饼将会日益遽增。因此赢家所获足以弥补输家的损失。但事实上赢家与输家四散在各地,要区分赢家与输家极其困难,而要让有获的一方转移所获到另一方,让双方都可以进一步提升,又更是难上加难。举例来说,失去工作的工厂工人理应能从沃尔玛买家身上获得补偿,因为他们能以极低价格买进商品,但这项补偿该如何进行却仍是难题。尽管曾尝试透过训练课程与调整补助等方式作为补偿,但是在近来全球化的过程中,赢家并没有为输家提供补偿,且收入不平等的状况也日益严重。

Leamer(1996)与Wood(1995)则为此提供了更多证据4。国际贸易造成的错置与不平等问题可能因大量贸易不平衡而加剧。Autor、Dorn与Hanson(2013)5则发现新兴的中国进口带来了更高的失业率、更低的劳动力参与以及在工业与进口相互竞争的地区薪资下降。

Autor、Dorn、Hanson与Majlesi(2017)6发现与中国制造业竞争最激烈的地区倾向选出提倡保护主义贸易政策的政治人物。美国并非唯一一个针对全球化出现此种反应的国家。文献指出,与中国具有贸易往来的英国地区更倾向支持英国脱欧7,而与低薪资国家有较多贸易往来的法国与德国区域8,也倾向投票给以保护主义为取向的政治人物。这种政治现实则让川普政权更有可能持续其对中国采取的保护主义政策。

我们要问一个很重要的问题,即贸易不平衡为何存在?最简单且直接的答案是:当一个国家消费超过了其所生产/赚取的,则将会出现贸易(经常帐)逆差,而当该国家消费少于其生产/赚取的则会产生贸易顺差。简而言之,美国长期贸易逆差的来源在于美国人消费过多,但储蓄太少,而中国、日本与德国则反其道而行。美国最大的超支者就是联邦政府。中国与日本将其多余的美元借给美国,为联邦政府的财政逆差提供资金,美国纳税人与存款人并不足以提供资金。结果便是对美国政府的外债在去年提高到 7.0%。

这会是一个经济性问题吗?Baily与Bosworth(2014)9认为基于各种理由,包括保护美国的制造业基础等,美国无法负担GDP 3%以上的持续贸易逆差。也有其他许多人认为只要贸易逆差在GDP方面维持良好,则代表了逆差国获益。经济记录数字好坏参半,且与如何使用逆差融资借款有极大关系。举例来说,此若投资于基础建设,则与用于目前消费的贸易逆差所带来的效益完全不同。

若我们已经知道了原因,且如同「美国优先」平台中所提出的降低经常帐贸易逆差被视为可取的话,则解决方法也就呼之欲出了:美国的公私部门必须降低花费并提高储蓄。但是目前日益遽增的美国政府逆差却会将美国的贸易逆差推上另一个方向。

且若中国希望降低其贸易顺差,则解决方法是提高消费并减少储蓄。但是体现了「一带一路」的「中国梦」却规划着中国的巨额海外投资,必须拥有持续的贸易顺差作为资助。

如果储蓄行为没有发生变化,整体的贸易不平衡将不会减退;虽然具体政策可以将美国的逆差转移到其他国家,且将一种类型商品或/与服务转移成其他种。目前与中国的双边贸易紧张局势,来自于对认为双边贸易政策将会降低整体易逆差的看法,这可能会对后者造成影响,且这么做会将美国逆差从中国转移至东南亚。

川普政权针对中国实施如此的贸易政策的第二个理由,是基于中国政府收购美国知识财产权的策略而来。从中国的角度来看,中国是一个新兴国家,需要现代技术来赶上先进国家的脚步。此概念已编入了其「中国制造2025」倡议中。为此,中国一直取得西方技术知识,同时为在中国经营的美国与欧洲公司设置障碍。因此,中国公司学会了如何使用这种转移过来的技术,在其国内市场中免于竞争地持续成长。华盛顿当局将这种非关税壁垒视作为在国际贸易舞台上,提供了一个不公平的贸易竞争擂台范围。

此外,对于中国不断透过收购美国公司来取得尖端技术,同时阻碍其他美国公司在中国参与类似技术的竞争,美国方面的担忧日益加增。美国外国投资委员会在最近拒绝了博通收购高通公司的提议便是绝佳的例证。美国外国投资委员会对该收购表示担忧,认为此项收购可能会帮助中国公司华为在无线通讯市场中主宰5G技术。

国家安全问题当然也促使了中国在美国的外商直接投资政策制订,以及中国针对于中国营运的美国公司的中国雇用规则。但是,纯粹的经济原理却没有这么清楚明白。但是就政策问题而言,一方面美国反对限制性非关税壁垒,另一方面中国却认为限制性非关税壁垒在让中国成为已开发现代国家的道路上有绝对的必要。此矛盾很可能持续在此议题上带来贸易紧张。

为继续追求目前所制订的「美国优先」,美国将持续采取谈判姿态,在外商直接投资与技术转移上采取关税与限制。而为继续追求目前所制订的「中国梦」,中国将持续提倡国际自由贸易协定,同时采取关税与非关税政策来保护并培植国内产业。这两项政策彼此直接冲突。悬而未决的问题则是这两个国家是否能找到足够的共通妥协基础。而最新的加州大学洛杉矶分校安德森预测认为,两国将会找到妥协点。截至本文撰写时,侵略性的姿态与和谈的建议都正在酝酿当中。事实上,至今为止的其他两项贸易协议谈判,即南韩与北美自由贸易协定会员国,以及对钢与铝关税的例外则暗示着情况将会如此发展。然而,两国经济目标的相互不兼容性意味着出现全面持久性贸易战争的风险,而贸易战争的经济历史告诉了我们,这对两国来说都将带来巨大的负面影响。国泰银行与加州大学洛杉矶分校安德森预测中心会在未来的美中经济关系报告,继续为您讲述有关政策的经济原因及影响。

國泰銀行(Cathay Bank)與加州大學洛杉磯分校安德森經濟預測中心(UCLA Anderson Forecast)日前合作編寫了《中美經濟報告》。報告中,預測中心的學者們將會分析與討論他們對於世界上頭兩大經濟體當前與未來的看法。

加州大學洛杉磯分校安德森經濟預測中心成立65年以來,持續提供關於美國與加利福尼亞州經濟的分析報告。其在領域內長期處於領先的地位,而日後所發行的年度經濟報告和季度專欄將側重於影響美國和中國之間投資行為與資金流動的相關事件。

本報告中的預測性陳述,是來自加州大學洛杉磯分校安德森預測中心根據目前可獲得的資訊,對美國及中國當前及未來經濟狀況的分析及觀點。這些預測乃依據業界趨勢與其他因素所作出的,且包含了風險、變數與不確定性。此資訊以概述方式呈現,並未宣稱資訊完整。本報告中的資訊不應被視為針對您或您的企業採取特定行動的意見或建議,且並不考慮您的特定業務目標、財務狀況或需求。

在此提醒讀者不要過度依賴本報告中的前瞻性陳述。加州大學洛杉磯分校安德森預測中心不負責在本報告日期後,針對非預期事件或情況公開發表對這些前瞻性陳述的任何修訂結果。儘管已謹慎準備預測資訊,實際結果可能會有正面或負面的實質性差異。預測與假設範例可能因加州大學洛杉磯分校安德森預測中心控制以外的不確定性與偶發事件受到影響。

Jerry Nickelsburg在2006年時加入加州大學洛杉磯分校的安德森管理學院及安德森預測中心。自2017年起出任安德森預測中心總監。他也在工商管理碩士課程中教授經濟學,關注企業預測與亞洲經濟。他擁有明尼蘇達大學的經濟博士學位,並曾就讀於維吉尼亞軍校以及喬治華盛頓大學。他在經濟學與公共政策有關的言論獲廣泛發表及引用。

William Yu在2011年以經濟學家的身份加入加州大學洛杉磯分校安德森預測中心。他在預測中心主要負責的領域包括經濟建模、預測與洛杉磯經濟。同時也從事中國經濟以及其與美國經濟的關係研究與預測。他的研究主軸包括諸如時間序列計量經濟學、數據分析、股票、債券、房地產與商品價格動態、人力資本與創新等廣泛的經濟金融問題。